杏彩登录注册网页版:2023年半导体材料行业研究报告

2024-01-13 18:06:02 1

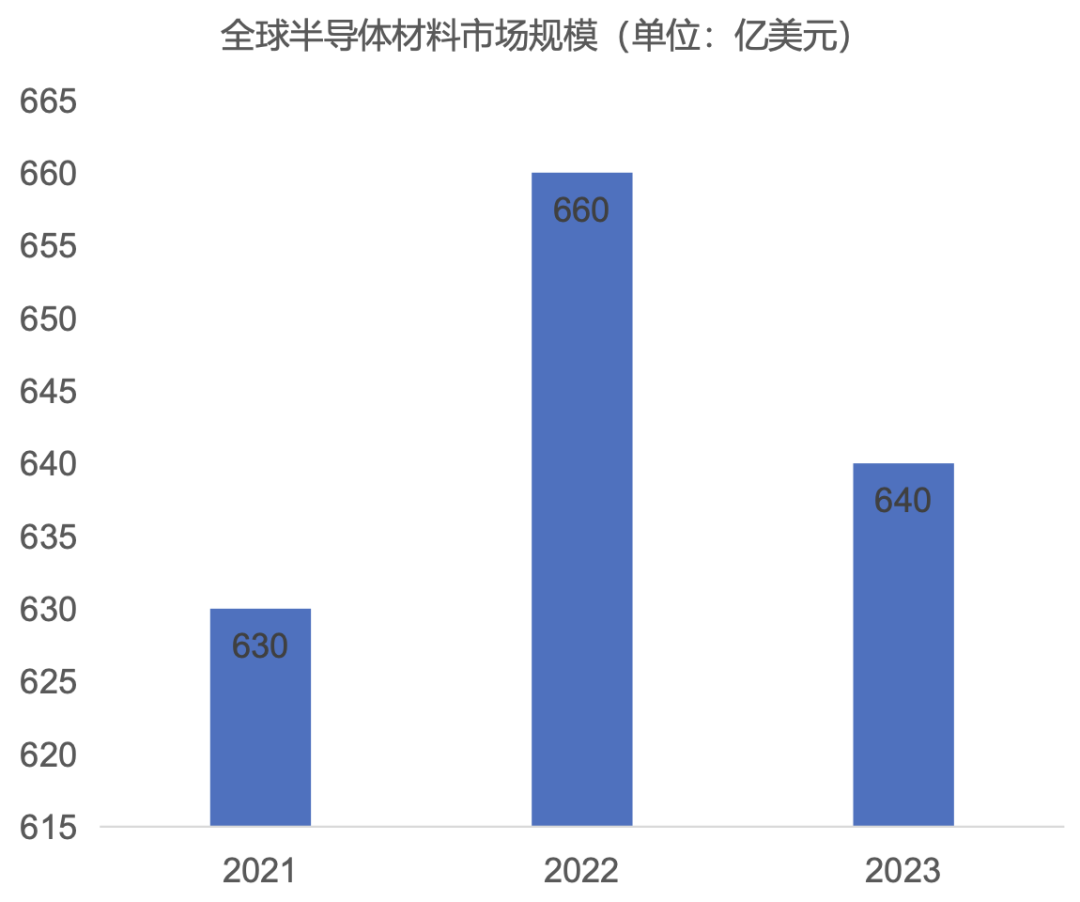

材料是一类特殊的材料,其电学性质介于导体和绝缘体之间。这类材料的特点是具有可调控的电子性质,主要通过将杂质掺杂到材料中来实现。在电子和光伏行业中,半导体材料有着广泛的应用,例如制造晶体管、激光器和太阳能电池等。半导体材料通常是结晶的无机固体,按其组成元素的周期表分组进行分类。 不同的半导体材料有不同的性质,例如砷化镓相比硅具有更高的电子迁移率和更宽的带隙。合金化多种化合物可以产生一些具有可调带隙或晶格常数的半导体材料,如三元、四元或五元的组合,它们允许在更宽波长范围内调整带隙和晶格常数,以增加辐射效率。半导体材料的研究和改进是材料科学中一个重要的研究领域,为寻找新的半导体材料和改善现有材料提供了动力 半导体材料是现代电子科技和信息技术的基础,应用于晶体管、集成电路、电力电子器件和光电子器件等多种设备的制造。根据制造工艺和材料的特性,半导体材料可以分为不同的类别。以下是半导体材料的主要分类及其应用: 晶圆制造材料: 包括硅片、特种气体、掩膜版、光刻胶、光刻胶配套材料、通用湿电子化学品、靶材和CMP抛光材料等。 第一代半导体材料: 主要包括硅(Si)和锗(Ge)材料,广泛应用于集成电路制造,以及手机、电脑、平板、可穿戴设备、电视、航空航天、新能源汽车和光伏产业等。 第二代半导体材料: 主要包括化合物半导体如砷化镓(GaAs)和锑化铟(InSb),三元化合物半导体如GaAsAl和GaAsP,固溶体半导体如Ge-Si和GaAs-GaP,非晶态半导体如非晶硅和玻璃态氧化物半导体,以及有机半导体如酞菁、酞菁铜和聚丙烯腈等。这些材料主要用于制造高速、高频、大功率和发光电子器件,广泛应用于卫星通讯、移动通讯、光通信和GPS导航等领域。 第三代半导体材料: 主要以宽禁带半导体材料为代表,如碳化硅(SiC)、氮化镓(GaN)、氧化锌(ZnO)、金刚石和氮化铝(AlN)等。这些材料因具有较宽的禁带宽度、较高的击穿电场、较高的热导率、较高的电子饱和速率和较强的抗辐射能力,而被广泛应用于半导体照明、电力电子器件、激光器和探测器等制造,通常被称为宽禁带半导体材料或高温半导体材料。 整体来看,目前全球半导体材料主要以硅材料为主,占半导体器件的95%以上和集成电路的99%以上。随着科学技术的不断进步,未来可能会有更多新型半导体材料的出现和应用,以满足不断发展的电子科技和信息技术的需求。 半导体行业是全球电子与信息技术发展的重要支柱。2021年,全球半导体材料市场规模达到约630亿美元,同比增长13.5%。预计在2023年,该市场规模将进一步增长至640亿美元。 在区域市场分布上,中国和中国是全球半导体材料的主要市场,市场份额分别为23%和19%,随后是韩国、日本、北美和欧洲。 全球晶圆制造材料中,硅片是主要的半导体材料,占比约33%,其次是电子特气、光掩模、光刻胶及配套材料、CMP抛光材料等。在半导体封装材料方面,主要材料为封装基板,占比为33%。 中国是全球半导体材料的重要市场之一。2021年,中国半导体材料市场规模约99亿美元,而预计在2023年将增长至107亿美元。 在市场结构上,硅片占据最大的市场份额,约33%,其次是气体、光掩模、抛光液和抛光垫等。2021年,中国的半导体材料进口量约为12万吨,出口量约为65万吨,进口额约58亿美元,出口额约63亿美元。 中国半导体材料的产业规模虽然持续增长,但仍面临一些挑战,如技术研发、高端材料依赖进口等问题。为推动半导体材料行业的健康发展,中国政府和企业正在加大研发投入,推进半导体材料的自主创新,以减少对外部供应的依赖,提升国内半导体材料的产业水平,助力全球半导体行业的持续发展。 中国半导体材料行业产业链由上至下可分为上游精细化工厂和设备供应商,中游半导体材料生产商,下游半导体制造和封装厂商及应用终端企业。 中国的半导体材料行业是一个多层次的产业链,其中上游环节的稳定性对整个行业的发展具有基础性的影响。在上游原料供应方面,铜材、硫酸和十种有色金属是半导体材料生产的重要原材料。目前,这些原材料的供应相对稳定,价格波动影响较小,表明上游精细化工厂在整个产业链中的议价能力不高。 另一方面,设备供应是半导体材料行业上游另一个关键环节。然而,由于国内半导体材料设备行业的起步较晚,目前的国产化程度仅为20.0%,特别是在核心设备光刻机方面的国产化程度更是低于10.0%。光刻机是半导体材料制 造过程中不可或缺的核心设备,目前市场主要被荷兰的阿斯麦公司和日本的尼康公司所占据,其中阿斯麦几乎垄断了全球高端光刻机市场。其最新的EUV光刻机工艺制程已经达到了7纳米及以下,波长为13.5纳米,极大地推动了半导体制造技术的进步。 相比之下,中国上海微电子装备股份有限公司目前最先进的光刻机工艺制程为90纳米,波长约193纳米,与国外先进水平存在明显的差距。这不仅显示出国内半导体材料设备制造领域的技术落后,也意味着国外光刻机厂商在市场上具有较强的议价能力和市场占有率。 中国半导体材料行业的中游环节主要由半导体材料的生产商构成,它们承担着半导体材料的制造和销售任务。在中国,半导体材料种类非常丰富,主要包括前道的硅片、电子气体、光刻胶等晶圆制造材料,以及后道的封装基板、引线框架、键合金丝等封装材料。 全球半导体材料生产市场主要由美国、日本、韩国和中国的厂商主导。举例来说,在硅晶圆材料领域,全球的市场主要被日本信越科学、日本三菱住友、环球晶圆、德国Siltronic、以及韩国LG所占据。然而,中国的半导体硅片厂商近年来也在积极发展,特别是在12英寸硅片产线的建设方面。目前,上海新昇已经具备了12英寸硅片的生产能力,并已经通过了上海华力和中芯国际的供应商验证,显示出中国半导体材料生产商在提升生产技术和满足市场需求方面的努力。 除了硅片生产,江丰电子和晶瑞股份在溅射靶材和光刻胶领域也取得了突破,成功打破了国外厂商的市场垄断,推动了中国半导体材料的国产化进程。这不仅降低了中国半导体材料行业对外部供应的依赖,也为中国半导体材料行业的健康和持续发展奠定了基础。 中国半导体材料行业的下游主要包括半导体制造、封装厂商及应用终端企业。在半导体制造领域,通常分为IDM、Fabless和Foundry三种主要模式。其中,IDM模式要求厂商具备从芯片设计、晶圆制造到封装等一系列完整的制造工艺,这意味着需要有较高的技术和资金投入。在中国,华微电子、士兰微等企业已经通过IDM模式,形成了完整的半导体产业链,展现了中国半导体行业的自主发展能力。 相较而言,大部分中国的半导体厂商采取Fabless模式,专注于芯片设计,而将晶圆制造外包给专业的代工厂。目前,全球高端晶圆产品代工市场主要被台积电、格罗方德半导体、联华电子及三星集团所占据,其中台积电在全球晶圆代工市场的占有率超过50.0%。这一模式降低了资本和技术壁垒,使得更多的创新型企业能够参与半导体行业的竞争。 半导体封装测试是连接中上游和下游的重要环节,其对技术的要求相对较低。近年来,中国的半导体封装测试市场得到了快速发展。特别是江苏长电科技通过并购星科金朋,成为全球第三大的封装测试厂商,标志着中国半导体封装测试行业的崛起。 下游半导体厂商对中游半导体材料的需求和质量有着严格的要求,对中游半导体材料的发展具有重要的导向作用。同时,由于下游半导体厂商在产业链中的位置,使得它们具有较强的议价能力。综合来看,中国半导体材料行业下游环节的发展对推动整个半导体产业链的进步具有重要意义,也反映了中国半导体行业在全球半导体产业链中地位的逐步提升。 半导体材料行业是全球电子和信息技术产业链的基础环节,其商业模式的选择与创新对于企业的发展和行业的繁荣具有至关重要的意义。以下是半导体材料行业中常见的几种商业模式及其特点: 集成设备制造商 (IDM) 模式: 是指企业自行设计、制造和销售半导体产品。这种模式的优势是能够保持产品的质量控制和技术秘密,同时可以通过整合资源,优化生产流程,降低成本。然而,它也需要企业具备强大的技术研发和资本投入能力。 芯片制造服务 (Foundry) 模式: 在芯片制造服务模式中,企业专注于半导体的制造过程,而非设计。设计公司将设计图交给制造商,由制造商负责生产和测试。这种模式让设计公司能够降低生产成本和风。

咨询热线:13827035023 (李先生)

咨询热线:13827035023 (李先生)